信託とは何か

目次

信託法は、大正11年に制定された法律ですが、平成18年に84年ぶりの大改正をしました。

この改正によって、「事業信託」という制度が認められるようになり、この「事業信託」を使って、事業再生を行うことが可能となりました。

そこで、まずは、信託とは何か、について説明したいと思います。

信託とは、契約や遺言などにより、「特定の者が一定の目的にしたがい財産の管理または処分およびそのほかの当該目的の達成のために必要な行為をすべきものとすること」(信託法第2条)をいいます。

自分一人で設定できる「自己信託」や「遺言信託」もありますが、当サイトでは、事業再生に有効と思われる「契約による信託」だけを説明します。

信託とはどういう制度なのか?事例解説

では、信託という制度は、どういう制度なのでしょうか。

信託の例をあげて説明します。

年老いた80歳の祖父が3歳の孫娘と暮らしています。

孫娘には、両親がいません。

祖父もいつまで生きていられるかわかりません。

このような時、祖父が突然死亡したりすると、3歳の孫娘の将来が心配です。

遺言で孫娘に財産である1億円を贈与するにしても、孫娘が成人するまでの間、誰が財産を管理するのか心配です。

このような時、おじいさんは、信用できる若い友人や信託銀行に対し、財産を渡し、その使い道を指示することができます。

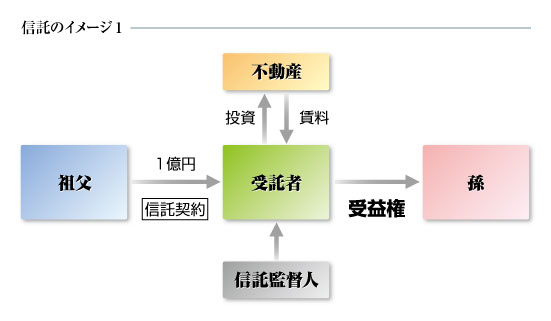

たとえば、1億円を不動産に投資して、その賃料収入を孫娘の生活費と養育費にあて、残りを積み立てていき、孫娘が成人したときに積立金と不動産を孫娘に与える、などです。

こういう契約をしておけば、祖父は、いつ突然死亡しても、その契約が有効である限り、孫娘の将来の生活は確保されるわけです。

これが信託です。

ここで登場する祖父が「委託者」、友人や信託銀行が「受託者」、孫娘が「受益者」と呼ばれます。

また、信託銀行などに財産を渡すことを「信託する」と言い、1億円を「信託財産」と言います。孫娘が受け取る、信託により受ける権利のことを「受益権」と言います。

これを図で表すと、次のようになります。

信託のポイントと「倒産隔離機能」

●祖父は、信託により1億円の所有権を失います。

●1億円の所有権は、受託者に移ります。 つまり、1億円の所有権は、委託者である祖父から受託者である信託銀行などに移るのです。

●ただし、受託者は、信託契約に従って、1億円を管理・処分しなければなりません。また、受託者は、信託財産である1億円を、自分の財産と混同しないように分別して管理しなければなりません。たとえば、信託用の預金口座を作って管理するなどです。 したがって、受託者は、勝手に自分のために1億円を使ったりすることはできません。

●しかし、受託者を監督する人がいなければ、受託者は、契約に違反して勝手に財産を自分のために使ってしまうかもしれません。そこで、委託者は、仮に、受託者が信用できなければ、「信託監督人」を置いて、受託者が信託契約どおりに財産を管理・処分しているかどうかを監督させることができます。

●この契約により、祖父は、孫が成人するまで頑張って財産を管理・処分する必要がなくなります。この結果、祖父が突然死亡したりしたとしても、この契約が続く限りは、受託者である信託銀行などが、契約にしたがって、財産を管理・処分してくれます。

●祖父が将来借金取りに追われても、1億円は祖父の所有ではなくなっているので、守られます。

●受託者が借金取りに追われても、1億円は受託者の財産はとは別で管理・処分されるので、1億円は守られます。

このポイントからわかるように、信託を使うメリットというのは、「将来祖父の債権者が現れても、信託財産は守られる」という点と、「受託者の債権者が現れても、信託財産は守られる」という点です。これを信託の「倒産隔離機能」といいます。

倒産から隔離する機能ですから、当然事業再生にも有効に使えるわけです。

限定責任信託とは?

信託は、非常に自由度の高い制度であり、内容を自由に定めることができます。

前の例で、祖父は、1億円を不動産に投資し、その賃料を孫娘の養育費に充てようとしました。

しかし、不動産投資に限るものではありません。

不動産が危険だと思えば、預金しておくことも可能です。

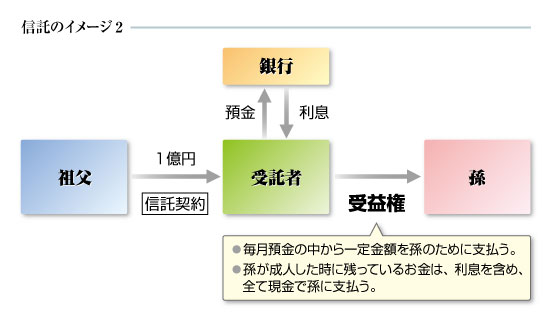

たとえば、お金のまま管理して、毎月一定金額を孫娘を養育する者に交付することとし、孫娘が成人したときに残っていたお金と利息は、全てその時点で孫娘に交付する、という方法でも結構ですし(信託のイメージ2)、ずっと保管したままにしておき、成人した時点で全額を孫娘に交付する、という方法もとれます。

また、契約終了原因も自由で、孫娘が成人した時点で配当して終了する、と定めても結構ですし、孫娘が30歳になるまで存続する、という方法もとれます。

不動産投資の場合には、不動産が売却できた時点で終了させることもできます。

受託者は、信託銀行などの法人でもなれますし、個人でもなれます。また、普通に事業をしている株式会社などがなることもできます。

もし、孫娘が成人した後も信託が継続するようであれば、孫娘は、信託の受益権を第三者に売却し、お金に換えることもできます。

信託では、受託者は、契約に従って信託財産を管理・処分する義務を負担します。多くの場合には、報酬をもらって行うのが通常です。

しかし、受託者が信託事務を処理するときは、受益者のための行為であるにもかかわらず、自分の名前で契約をしたりしなければなりません。

たとえば、1億円を元手に不動産投資をするときは、不動産を購入しなければなりません。

この場合は、受託者が自分が契約者になり、契約上の義務を負担することになります。

その不動産を第三者に賃貸する場合も自分が賃貸人になり、賃貸人の義務を負担しなければなりません。

そこで、その義務の負担を嫌がって、誰も受託者になってくれない、というケースも想定されます。

そのため、信託法では、「限定責任信託」という制度を設けています。

限定責任信託とは、受託者が、全ての「信託財産責任負担債務」(受託者が信託財産に属する財産をもって履行する責任を負う債務)について信託財産のみをもって責任を負担する債務のことです。

つまり、信託事務を処理する過程で、過大な債務を負担した場合であっても、受託者は、信託財産だけを支払えば免責される、つまり自分自身の財産で支払わなくてよい、という制度です。

ただし、債権者は、どの契約が限定責任信託で行われるかわからないと、受託者自身の財産をあてにして契約したにもかかわらず、信託財産でしか支払われないことになってしまい、損害を被ってしまうおそれがあるので、限定責任信託を設定した場合には、登記をして、公に公示することとされています。